おうち

変動金利型住宅ローンを組んでる人必見!今後の金利上昇に備える対策とは?

近年、住宅ローンを組む多くの方が選択されている変動金利型。その背景には、長らく続いた低金利環境がありました。しかし、ここへ来て、金融政策の転換や経済状況の変化により、金利上昇の可能性が現実味を帯びてきています。

「変動金利で借りているけれど、今後金利が上がったらどうなるのだろう…」「何か事前にできる対策はあるのだろうか?」

このような不安をお持ちの方もいらっしゃるのではないでしょうか。今回は、最新の住宅ローン事情を踏まえ、変動金利型住宅ローンをご利用の方が金利上昇に備えて今からできる対策について、詳しく解説していきたいと思います!

住宅ローン金利の現状と今後の見通し

現在の日本の住宅ローン金利は、歴史的な低水準が続いています。特に変動金利型は、その低さが魅力となり、多くの方に選ばれてきました。日本銀行のマイナス金利政策解除後も、短期金利の急激な上昇は見られず、変動金利の指標となる短期プライムレートも大きく変動していません。しかし、この状況が今後も続くとは限りません。

その理由は、大きく分けて以下の2点です。

- 日本銀行の金融政策の正常化

- 海外の金利動向と経済状況

これらの要素を踏まえると、今後数年のうちに住宅ローン金利が上昇する可能性は、決して低いとは言えません。

特に変動金利型をご利用の方は、金利上昇による毎月の返済額増加のリスクに、改めて目を向ける必要があります。

変動金利型住宅ローンが抱える金利上昇リスク

変動金利型住宅ローンは、その名の通り金利が変動します。金利が下がれば返済額も減るメリットがある一方で、金利が上がれば返済額が増えるというリスクも抱えています。

多くの変動金利型住宅ローンには、「5年ルール」や「125%ルール」といった金利上昇時の返済額抑制措置が設けられています。

- 5年ルール: 金利が上昇しても、5年間は毎月の返済額が変わりません。

- 125%ルール: 5年後の返済額見直し時においても、前回の返済額の1.25倍(125%)を超える増額は行われません。

これらのルールは、急激な返済額増加を一時的に緩和してくれるものですが、注意が必要です。例えば、金利が大幅に上昇した場合、5年ルールによって毎月の返済額は据え置かれても、利息分の割合が増え、元金返済がほとんど進まない「未払い利息」が発生する可能性があります。未払い利息が発生すると、最終的なローン残高が増えてしまい、返済期間終了時もローンが残る「元金未償還」となるリスクもゼロではありません。125%ルールも同様に、増額幅に上限があるだけであり、金利が上昇し続ければ、将来的に大きな負担となる可能性を秘めているのです。

金利上昇に備える5つの対策

では、実際に金利が上昇する前に、私たちはどのような対策を講じることができるのでしょうか?

1. 資金計画の見直しと家計の点検

まずは、現在の家計状況を把握し、無理のない返済計画であるかを見直しましょう。

- 現在の収入と支出のバランス: 無駄な支出がないか、削減できる項目はないかを確認します。

- 返済負担率の確認: 住宅ローンの年間返済額が年収に占める割合(返済負担率)は、一般的に手取り年収の25%以内が目安とされています。現在の返済負担率に加え、金利が仮に1%や2%上昇した場合の返済負担率もシミュレーションしてみましょう。

- 貯蓄状況の確認: 予期せぬ金利上昇や急な出費に備え、十分な貯蓄があるかを確認します。生活費の半年分〜1年分程度の緊急予備資金を確保しておくことが理想です。

2. 繰り上げ返済の検討

手元資金に余裕がある場合は、繰り上げ返済を検討しましょう。繰り上げ返済には、「期間短縮型」と「返済額軽減型」の2種類があります。

- 期間短縮型: 毎月の返済額は変えずに、返済期間を短縮するタイプです。総返済額を最も大きく減らす効果があります。

- 返済額軽減型: 返済期間は変えずに、毎月の返済額を減らすタイプです。毎月の家計負担を軽減したい場合に有効です。

金利上昇リスクに備えるという観点では、総返済額を減らす効果の大きい期間短縮型が有効ですが、家計の状況に応じて選択しましょう。繰り上げ返済は、金利が上昇する前に元金を減らしておくことで、将来の利息負担を軽減する強力な対策となります。

3. 借り換えの検討

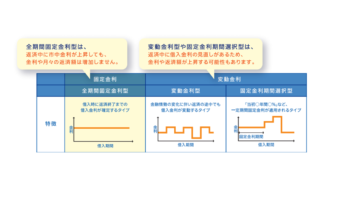

現在変動金利型で借り入れていて、今後の金利上昇が不安な方は、固定金利型への借り換えも選択肢の一つです。

- 固定金利型への借り換え: 全期間固定金利型や一定期間固定金利型に借り換えることで、将来の金利変動リスクを回避し、毎月の返済額を確定させることができます。金利が上昇する前に借り換えを行うことで、現在の低金利を固定できるメリットがあります。

- 借り換えの諸費用: 借り換えには、新たな金融機関への手数料や登記費用などの諸費用が発生します。これらの費用と、借り換えによるメリット(総返済額の減少や安心感)を比較検討することが重要です。

金利が上昇傾向に転じた場合、固定金利も上昇する可能性があります。借り換えを検討する際は、金融機関の担当者やFPに相談し、ご自身の状況に合った最適な選択肢を見つけるようにしましょう。

4. 金融機関への相談

住宅ローンを借り入れている金融機関に相談することも重要です。

- 金利タイプ変更の相談: 現在の変動金利型から、その金融機関内で固定金利型へ切り替えることができる場合があります。借り換えよりも手続きが簡素なケースもあります。

- 返済条件の見直し: 金利上昇によって返済が厳しくなりそうな場合、返済期間の延長や毎月の返済額の見直しなど、相談に応じてくれる可能性があります。

まずは、契約している金融機関に連絡を取り、どのような選択肢があるのかを確認してみましょう。

5. 資産運用の見直し

住宅ローンの返済とは直接関係ありませんが、家計全体で金利上昇に備えるためには、資産運用についても見直す良い機会です。

- 預貯金の活用: 金利が上昇すれば、預貯金の金利も上昇する可能性があります。普通預金や定期預金など、低リスクの預貯金で資産を確保しておくことも有効です。

- 分散投資の重要性: 株式や投資信託など、リスクのある金融商品に投資している場合は、ポートフォリオ全体を見直し、リスク分散を図りましょう。

まとめ:早めの行動が安心に繋がる

住宅ローン金利の動向は、家計に大きな影響を与えます。特に変動金利型をご利用の方は、今後の金利上昇のリスクを正しく認識し、早めに対策を講じることが何よりも重要です。

今回ご紹介した対策は、それぞれにメリット・デメリットがあります。ご自身のライフプランや家計状況に合わせて、最適な対策を選択することが大切です。

「まだ大丈夫だろう」と先送りすることなく、今からできることから着手し、安心して住宅ローンを返済できる環境を整えていきましょう。

もし、どの対策を選べば良いか迷われるようでしたら、ぜひご相談に来てください。あなたの状況に合わせた具体的なアドバイスを提供し、将来の不安を解消するお手伝いをさせていただきます。

大阪でFP相談ならwith my fp

【謹賀新年】本年度もwithMyFPどうぞよろしくお願い致します

新年明けましておめでとうございます。今年も何卒よろしくお願い申し上げます。

いよいよ2025年がスタートいたしました。

よいお正月をお過ごしくださいませ 🙂

with MyFP 塩見由美子

【FP 大阪】不動産を売却する際の注意点は?

不動産を売却しようとしても、多くの人は不動産の売買は一生のうちに一度か二度くらいしかなく、ノウハウを持っている人は少ないのが現状ですよね。

一方で不動産仲介会社の中には、自分の利益を優先し、「売主を損させても気にしない」という不動産仲介会社も少なからず存在するのも事実。

売主が損してしまう金額は数百万円になることすらあり得ます。

先ずは自分でできると事までは調べる

不動産売却を検討するにあたり、最初に取り組むのが「相場を調べる」ことです。

WEB上だけでも様々なデータがありますので、ご自身で調べられるだけ調べるのも是非してみてください。

例えば住み替えのための売却であれば、売却によって次の物件を購入するのに十分な資金を手に入れられなければ住み替えはできないので、相場を調べることは重要です。

要素が影響を与える高値での不動産売却

不動産を高値で売却するためには、いくつかの要素が影響を与えます。重要な要素には以下のようなものがあります。

1. 場所と地域の需要: 不動産の場所や地域によって需要が異なります。人気のあるエリアや便利な立地条件は高値での売却につながる可能性があります。

2. 不動産の状態: 不動産の状態は非常に重要です。

良好なメンテナンスやアップグレードが施された物件は、高値での売却につながることがあります。

3. 市場の状況: 不動産市場の状況も売却価格に影響を与えます。

需要と供給のバランスや金利の動向などが重要な要素となります。

不動産の売却方法の検討

1. 不動産仲介会社を通じで、誰かに売却する(仲介)

特別、売却しにくい不動産でなければ、2〜6カ月程度をかければ、相場に近い価格で売却できることが多いと思います。

ただし、最終的な売却価格は買主と相談の上で決まるので、いくらで売却されるかは保証されていないのがデメリット。

2. 不動産仲介会社に買い取ってもらう(買取)

急いでいる人向けの方法です。

不動産会社が買い取ってくれるので、1カ月もあれば現金化が可能となります。

しかし、不動産会社はその後、転売して利益を手に入れなければならないので、買取価格は相場よりかなり安くなります。

だいたい、相場の2〜3割引で取引されるケースが多いことが多いですね。

住宅ローンがある場合の売却手順は?

まず、不動産業者や金融機関と相談し、残債の精算や抵当権の解除などの手続きを行います。

その後、売却契約を締結し、引き渡し日を決定します。

最後に、売却代金から残債を返済し、残金を受け取ることになります。

ただし、具体的な手順は個々の状況や契約内容によって異なるため、専門家と相談することが重要です。

いかがでしたか?

売却と一口にいっても、時間も費用もかかるのが現実。

業者さんも様々なので、ご自身で事前にできる範囲でのお調べをしてみてください。

難しい方は専門家のチカラも借りてみてくださいね。

大阪でFP相談ならwith my fp

【FP 大阪】20代向け!住宅ローンを組むのに使える制度

20代でのマイホームの購入は決して早いわけではありません。

しかし気になるのはやはり資金面ですよね。実は様々な制度がきちんと用意されています。

知らないと損をしているかもしれません。

今回は若い世代の方々が住宅ローンを組む際に是非活用してほしい制度についてご紹介していきます!

若い世代の方々が住宅ローンを組む際に活用できる制度

住宅ローンを組むにあたって、次のような補助金制度や減税制度が用意されています。

条件に合った補助金を是非見つけて、活用してくださいね♪

①ZEH補助金

②次世代ZEH+実証事業

③地域型住宅グリーン化事業

④長期優良住宅化リフォーム推進事業

⑤子育てエコホーム支援事業

⑥フラット35子育てプラス

⑦住宅ローン減税

子育てエコホーム支援事業について知ろう!

エネルギー価格などの物価高騰の影響を受けやすい子育て世帯・若者夫婦世帯による高い省エネ性能を有する新築住宅の取得や、 住宅の省エネ改修等に対して支援することにより、子育て世帯・若者夫婦世帯等による省エネ投資の下支えを行い、2050年カーボンニューラルの実現を図る事業です。

【対象】

①子育て世代(18歳未満のこどもがいる)

②若年夫婦世帯(申請時にどちらかが39歳以下のどちらかの条件を満たした世帯)

【補助金額】

- 新築

①長期優良住宅:100万円/戸

②ZEH住宅:80万円/戸

- リフォーム

- 住宅の省エネ改修

② 住宅の子育て対応改修、 バリアフリー改修、空気 清浄機能・換気機能付きエアコン設置工事等(①の工事を行った場合に限る。)

リフォーム工事内容に応じて定める額

・子育て世帯・若者夫婦世帯:上限30万円/戸

・その他の世帯 : 上限20万円/戸

【注意点】

新築住宅の販売、またはリフォーム工事を行う登録事業者による申請が必要になります!

また、交付申請の期間は2024年3月中旬~遅くとも2024年12月31日までになっていますが、予算上限に達した場合、早期に終了されることがあります。

暮らしとライフプランに合わせた選択を

20代で夢のマイホーム購入ですが、ローンを組む際には急な出費や子育て費用のために手元にお金を残した方が良いとされています。補助金の受け取り方法もローンの充当または現金での受け取りがありますので、皆さんの生活に合わせて制度を上手に活用してください!

大阪でFP相談ならwith my fp

【FP 大阪】ネットリテラシー教育で、子供を守ろう!

SNSの普及、キャッシュレス決済の利用拡大、小学生へのプログラミング授業の開始などから子どもがインターネットに触れる機会が増えています。親の目が届かないところで、インターネットを使用し始めると思わぬ知識不足で、トラブルに巻き込まれることも。

ネットリテラシー教育を早めに初めて、子供をトラブルから守ってあげましょう。

ネットリテラシーの必要性

ネットリテラシーとは、インターネットを使いこなす能力のことです。

ネット上に出回っている情報がすべて正しいとは限りません。その情報が正しいかどうかの判断は読み手にゆだねられています。一度発信した情報は、容易にコピーされ完全に取り消すことが出来ないデジタルタトゥーとして残ってしまう場合もあります。

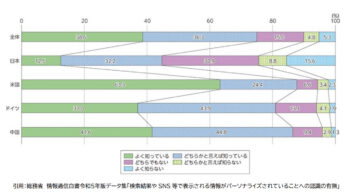

日本は、諸外国と比べて情報がパーソナライズされていることへの認識が甘いことが分かります。つまり何が正しいかきちんと判断できるネットリテラシーを身に着けることは、非常に重要ではないでしょうか?

教えるべき3つのポイント

では一体何を子どもたちに教えればよいのでしょうか?大きく分けて3つのポイントが教えるべきものとしてあげられます。

①著作権、肖像権に関する意識

②情報の真偽

③モラルに欠けた情報発信

- 著作権・肖像権に関する意識

オンライン上で得たものも誰かが作った作品です。それには著作権や写真であれば肖像権などが発生します。しかし容易にコピーペーストがされるため、無断でアップロードして盗作になってしまうということが起きてしまいます。

著作権や肖像権に関する正しい知識を伝えてあげましょう。

- 情報の真偽

SNSではフェイクニュースなど真偽がはっきりしない情報がたくさんあります。真偽を確かめないまま拡散する行為はトラブルの元となってしまいます。

正しい情報の取捨選択を、不用意に情報を拡散しないことを共有しましょう!

- モラルに欠けた情報発信

SNSは匿名で意見を発信できるツールです。匿名をいいことに、いじめや炎上に繋がるモラルに欠けた発言をしては名誉棄損や被害届を出し、予期せぬところで加害者となってしまいます。過去に起きたトラブル事例などを共有し、良いところだけではなく悪いところも伝えてあげるのが良いでしょう!

加害者にならないために

インターネットで発信した情報は、知人だけでなく世界中の人が閲覧しています。知らない間に誰かを不快にさせたり、傷つけたり、加害者とならないように適切な教育をお子さんと始めてみてはいかがでしょうか?

大阪でFP相談ならwith my fp

【FP 大阪】住宅ローンを完済!その後に行う事とは

何十年もかけて返済してきた住宅ローンを完済したときには、きっと喜びと安堵の気持ちでいっぱいになるでしょう。

しかし完済後にもやることが残っています…!

今回は忘れがちな住宅ローン完済後にやっておくべきことをご紹介します。

住宅ローンの平均完済年数は?

国土交通省の令和2年度住宅市場動向調査では、分譲戸建ての住宅ローン返済期間は「35年以上」が最も多く約7割を占めていました。

マンションも同様の結果になっています。

平均返済期間は戸建て住宅では31年、マンションでは31.1年という結果になりました。

人生100年時代といいますが、100年の1/4以上をローン返済に充てていると考えると住宅ローン完済時の喜びは計り知れませんね!

住宅ローン完済時にやるべきこと!

住宅ローンが完済したらやる手続きは大きく分けて3つあります。

①抵当権の抹消手続き

②火災保険の質権消滅手続き

③全額繰上げ返済の手続き

☆抵当権の抹消手続き

【抵当権とは】

住宅ローンを利用する際に債権担保の目的で設定される権利

この抵当権を抹消しなければ、登記簿上では物件に抵当権が設定された状態のままとなってしまいます。

デメリットとしては、

①住宅ローンをまだ完済していない物件とみなされる

②何らかの債権があると思われる

③抵当権が銀行にあると買い手が住宅ローンを借りられない

などが挙げられます。

抵当権抹消は住宅ローン契約者本人が行わなければならない作業で、3か月以内に手続きが必要です。

☆火災保険の質権消滅手続き

一般的ではありませんが、火災保険の質権を設定している場合は万が一の災害では、保険金は銀行が受け取ることになります。

こちらもローン完済後は忘れずに消滅手続きを行いましょう!

知らずに困らないために

自宅を担保に新たな融資を受けるなどを検討している人も、抵当権を抹消していなければ審査に通らない可能性があります。

手続き忘れで、残債があるとみなされてしまうのは悲しいですよね!後回しにするとその理由を提出するために、長い時間を要する場合があるそうです。

住宅ローンの完済を喜んだあとは、手続きを忘れずに行ってくださいね!

大阪でFP相談ならwith my fp

【FP 大阪】お金の面から見る、マンションのメリット・デメリット

人生の大きな買い物といっても過言ではない、住宅購入。戸建てかマンション、どちらにする

かがお悩みポイントですよね。

今回はお金の面から見たマンションのメリット・デメリットをご紹介します!

マンションは住宅ローン以外にもかかる費用がいっぱい?

戸建てとマンションで借入金額が同じ物件があるとします。

総合的にみると”マンション“の方が費用面で負担が大きくなります!

管理費や修繕積立金、駐車場代などでの諸経費が多くかかり、これを無視すると、家計を圧迫

する原因となるのです。

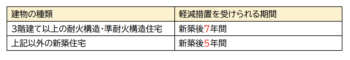

新築住宅の固定資産税優遇では、戸建てより分があり?

マンションだけでなく、住宅の購入時に課税される固定資産税は、建物と土地の評価額に税率を乗じて計算されますが、

様々な軽減措置も用意されています。検討しているマンションが一定の要件を満たす認定長期優良住宅の場合は特例措置が受けられます。

実は同等の条件の新築戸建ての場合も軽減措置が用意されていますが、長期優良住宅の場

合は5年間、一般住宅の場合3年間と期間が短くなっており、固定資産税の面からみるとマン

ションを購入したほうが2年間優遇措置期間が長いというメリットがあります。

どうやって比較するのがいいの?

正しく比較する場合はきちんと物件価格に差をつける必要があります。

月々かかる諸経費のコストを+αの負担金と考え、住宅ローンの借り入れに置き換えて試算してみましょう。

例えば 3,500 万円の戸建てとマンション+負担金が800万円の借り入れ相当であった場

合、3,500―800=2,700 万円となります。

物件価格のみにスポットを当ててしまうと正しく比較できませんので、月々の費用を除算す

るのを忘れないでくださいね!

戸建てよりもメリットがないと思いがちなマンションですが、立地やアクセス、防犯の面からみると

お金に換えられないメリットが多くあります。皆様のマイホーム購入時の視野が少しでも広がれば幸いです!

大阪でFP相談ならwith my fp

【FP 大阪】FP3級資格を取得しよう!!

YOUTUBE ➡ ➡ https://youtu.be/IfMNhPmUQfc?si=lV8e2r8KXBBNOV9h

ファイナンシャルプランナーは、金融・年金・保険・税・不動産・相続など幅広い知識を持つことを証明する資格です。

それと同時に家計管理をしている人にとってさまざまな面で役立つ資格だといえます。

FPの勉強を通して身につけた知識を活かし、控除制度を利用して節税したり保険の見直しを行ったり無駄な支出を減らせるため、家計管理にも役立つというわけです。

お金の勉強は大事

FPは、金融・税制・不動産・相続・保険・年金などのあらゆる知識を持った、いわゆる「お金の専門家」です。

正式名称はファイナンシャル・プランニング技能士またはCFP・AFPといい、単にFPと呼ぶこともあります。

日本では「人前でお金の話をするのは恥ずかしい」というイメージから、お金の話を避ける傾向にあります。

家族や友達との間でお金についてあまり話をしないため、お金に関する知識があまりないまま大人になった人が多いのではないでしょうか?

人は知っていることの中でしか行動できません。お金の知識を得る事で知る事が増え、選択肢が広がります。

人生をより豊かにするため、お金の勉強はぜひしてほしいを思います。

ファインシャルプランナー資格に興味がある方は、まずは3級を取得してみることで、お金に関する全体像を把握でき、家計管理など実生活に役立てていくことができるでしょう。

まずはFP3級からはじめる

まずは、FP技能検定3級取得から目指していくのが王道。

合格率は7割~8割と高く、人気資格のため市販テキストも書店に充実してます。

独学合格は十分可能。勉強にあまり慣れていない方でも比較的短期間に取得できる資格です。

でも一人ではナカナカ勉強進まない!!と言う方は・・・

with My FPでも、FP3級取得に向けた講座を来春から開講予定です。(現在準備頑張っています!!)

興味のある方はぜひ参加してくださいね☆

大阪でFP相談ならwith my fp

間違えれば、不正利用に!”フラット35”の不正融資に気を付けて!【FP 大阪】

ライフプランの中に存在する、マイホームの購入。

ですが、その前に不動産価格の高騰などをうけ、数千万円に上るローンを借りて、不動産投資を始める若い人が増えています。

住宅ローンの中でも今注目を浴びているのが“フラット35”。

聞いたことがある方も多いのではないでしょうか。今回はそんな身近になりつつある“フラット35”の注意点をご紹介します!

フラット35について整理しよう!

“フラット35”は全国の金融機関が住宅金融支援機構と提携して扱う「全期間固定金利型住宅ローン」のことです。

☆メリット

・借入時に借入期間全体の返済額が確定できる。

・借入後に市中金利が上昇しても、返済額は影響しない。

★デメリット

・借入後に市中金利が低下しても返済額は減少しない。

【特徴】

①どんな住宅でも利用可能!

新築・中古住宅、マンション、一戸建て問わず利用可能で様々なニーズに対応できます。

②保証人不要・繰上返済手数料不要

保証人が必要なく、まとまったお金が用意できた際の繰り上げ返済時の手数料もかかりません。

“フラット35”の不正な利用とは

昨今住宅ローン市場が低金利の状況下にあることに着目して、本来の趣旨と異なる目的で“フラット35”をはじめとする住宅ローンを不正に利用するケースが発生しています。

このような利用は認められません

・自らは居住するつもりがなく、投資目的で住宅を取得すること

・自動車の購入費用など、住宅取得費以外の費用を上乗せして申し込むこと

・消費者ローンなどの返済に充てる費用を上乗せして申し込むこと(おまとめローン)

これらは、ローン契約違反であり、ローンの残債を一括返済請求されることとなります。

たとえ手続を事業者任せにしていたとしても、虚偽の内容で融資を受けることは犯罪(詐欺罪)であり、ご自身が責任を問われることになります。

不正融資に引っかからないためには

フラット35の不正融資に引っかからないようにするためには、フラット35についての正しい知識をきちんと身につける必要があります。

特に、こんな甘い言葉には注意をしましょう!

出典:フラット35 公式HP「【フラット35】の不正利用に巻き込まれないために」

身近で便利な制度は、悪用されやすいというデメリットも存在します。

自分の身を守るためにも、利用するまえに正しい知識を身につけて、正しい形で利用してください!

悩む前にまずはご相談ください。

誠心誠意お応えいたします。

3営業日以内にご返信・24時間/365日受付

生活のこと、お金のことなどお気軽に

お問い合わせください。

資料もご用意しておりますのでご希望の方は

記載お願いします。

相談予約フォーム

お電話でもまずはお気軽にご連絡ください。

ご相談の概要をお聞きした上で、ご相談日を決めさせていただきます。